Une nouvelle alternative aux rentes

Fred Vettese

.6 Jul 2021

.6 Min Read

Personne ne veut se retrouver à court d’argent, surtout après avoir pris sa retraite. Pour les Canadiens à revenu moyen qui ont un bas de laine 6 chiffres (ou même 7 chiffres), je recommande depuis longtemps d’affecter un quart (25%) de cet argent à un tiers pour acheter une rente viagère à la retraite. Cela les protège de la pauvreté s’ils finissent par vivre plus longtemps que la moyenne ou si leurs investissements basés sur le marché sont particulièrement mauvais. Malgré ces avantages, les rentes ne trouvent que peu d’adeptes, une énigme que les universitaires appellent « le casse-tête des rentes ».

Plutôt que d’essayer de résoudre cette énigme, il serait peut-être préférable de changer de paradigme. Investissements Purpose a récemment lancé le Fonds de Pension Longévité (FPL), un produit qui offre une protection du revenu semblable à celle des rentes, mais qui ne comporte pas les mêmes restrictions qui rendent les rentes si peu attrayantes. Le tableau résume les principales caractéristiques des rentes et du FPL.

Une étude de cas permettra de découvrir pourquoi le Fond de pension Longévité pourrai être plus populaires que les rentes. Considérez l’exemple suivant impliquant Nick et Sally.

* Montant avant la prise en compte d’une rente.

Nous commencerons par supposer que les rendements futurs des investissements sont terribles, car c’est à ce moment-là que les rentes brillent. Disons que les rendements se situent dans le 5 e percentile de tous les possibles dans toutes les années à venir. Cette hypothèse peut sembler trop pessimiste, mais elle exige un test de tension rigoureux. Si une stratégie de protection des revenus peut résister à une tempête financière aussi violente, tout le reste semblera un jeu d’enfant. Considérons maintenant trois scénarios pour la façon dont Nick et Sally déploient leur pécule.

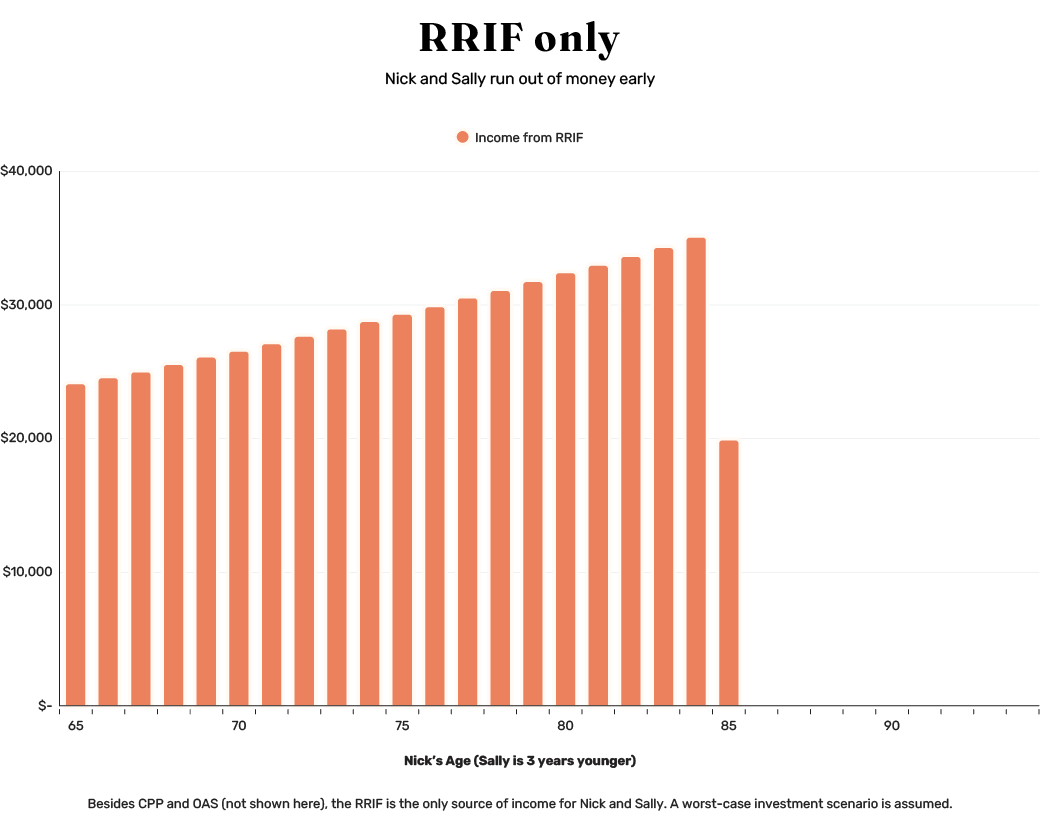

Dans le premier scénario, Nick et Sally tirent la totalité de leur revenu de leur FERR en fonction de la règle des 4 % en supposant un placement dans un fonds équilibré typique. Par conséquent, leur paiement pour l’année 1 sera de 24 000 $ (4 % de 600 000 $). Ce montant augmente chaque année en fonction de l’inflation, qui, je présume, sera de 2,2 % par année. En raison des faibles rendements des placements, leur argent est épuisé lorsque Nick a tout juste 85 ans et Sally 82 ans, ne leur laissant que les pensions de l’État (graphique 1).

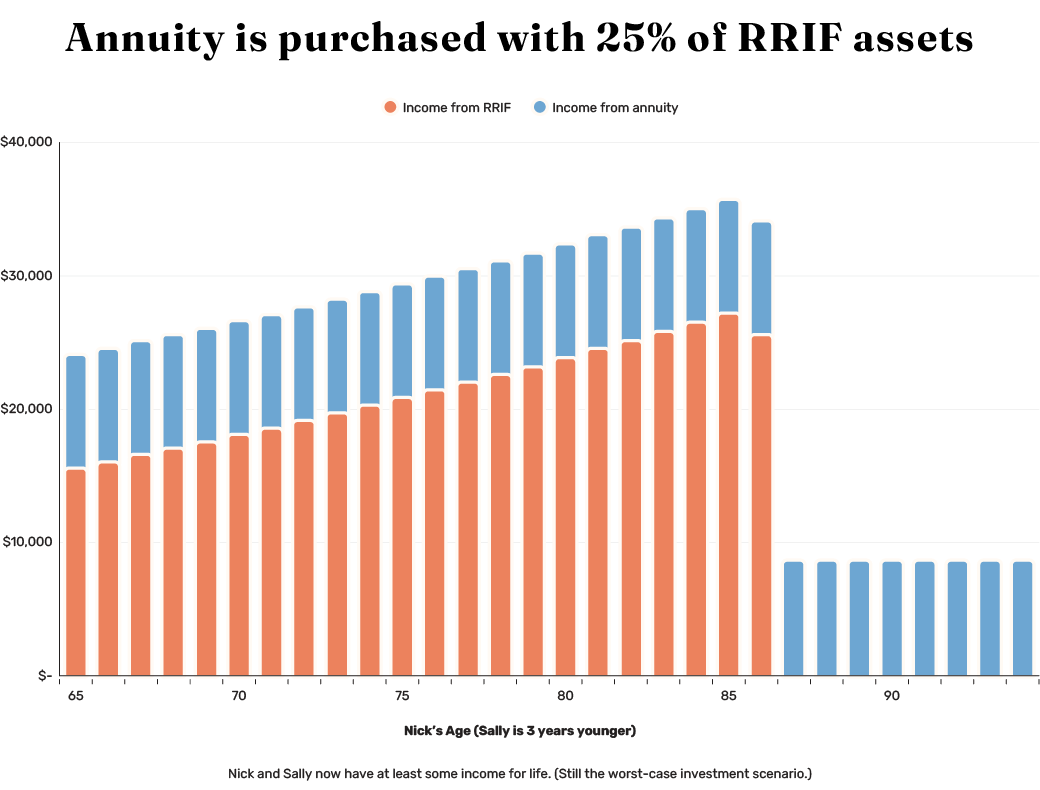

Dans le scénario 2, Nick et Sally utilisent 25 % de leur actif FERR pour acheter une rente viagère au moment de la retraite. Selon Cannex, 150 000 $ leur procureraient actuellement un revenu de rente d’environ 8 700 $ par année. Ils recevraient également un paiement réduit sur les 450 000 $ restants dans leur FERR, de sorte que le revenu total corresponde aux 24 000 $ dans le scénario du FERR seulement. Comme le montre le graphique 2, la rente améliore leur situation. Jusqu’à ce que Nick ait 85 ans, leur revenu est le même qu’avant, mais il dure maintenant environ un an de plus et même lorsque le FERR s’épuisera (à 86 ans), ils auront toujours les 8 700 $ de revenu de rente pour le reste de leur vie. C’est loin d’être idéal, mais c’est bien mieux que le scénario du FERR seul. N’oubliez pas qu’ils reçoivent également des revenus du RPC et de la SV.

Même si la rente améliore leur situation, ce deuxième scénario contribue à montrer pourquoi si peu de gens achètent des rentes. Tout d’abord, personne n’aime l’idée de remettre irrévocablement une grosse somme à une compagnie d’assurance – que se passera-t-il s’ils meurent jeunes? Ensuite, il y a le coût d’opportunité. Le montant de 150 000 $ ne serait plus disponible pour participer aux gains du marché, de sorte que le rentier pourrait avoir l’impression d’avoir seulement 8 700 $ de revenu fixe si le marché boursier se porte bien.

Ceci nous amène au scénario du Fonds de pension Longévité. Au lieu d’une rente, Nick et Sally investissent dans le FPL (je suppose la version classe F avec des frais moins élevés). Pour un investisseur âgé de 65 ans, 150 000 $ investis dans le FPL offrent un revenu de départ de 9 225 $ par an, avec des augmentations envisagées plus tard dans la retraite au fur et à mesure que les autres participants au FPL décèdent (bien que, comme la plupart des fonds communs de placement, il s’agisse d’un montant ciblé, plutôt que d’une garantie. Le revenu que Nick et Sally reçoivent de la part de la FPL peut augmenter ou diminuer à tout moment).

Contrairement à une rente, le niveau de versement des FCB n’est pas garanti si le marché boursier se dissipe. Dans notre scénario d'investissement du 5 ecentile, il chuterait après l'année 1 à environ 7 200 $, soit environ 1 500 $de moins que ce que la rente aurait payé. Les paiements demeureraient à 7 200 $ jusqu’à l’âge de 90 ans, puis remonteraient à 9 225 $. Entre 66 et 90 ans, le résultat des FCF est pire que l’achat d’une rente, mais seulement légèrement. Dans l’ensemble, le facteur d’équivalence dans ce scénario est légèrement inférieur à l’option de la rente, mais nettement supérieur à l’approche du FERR seulement.

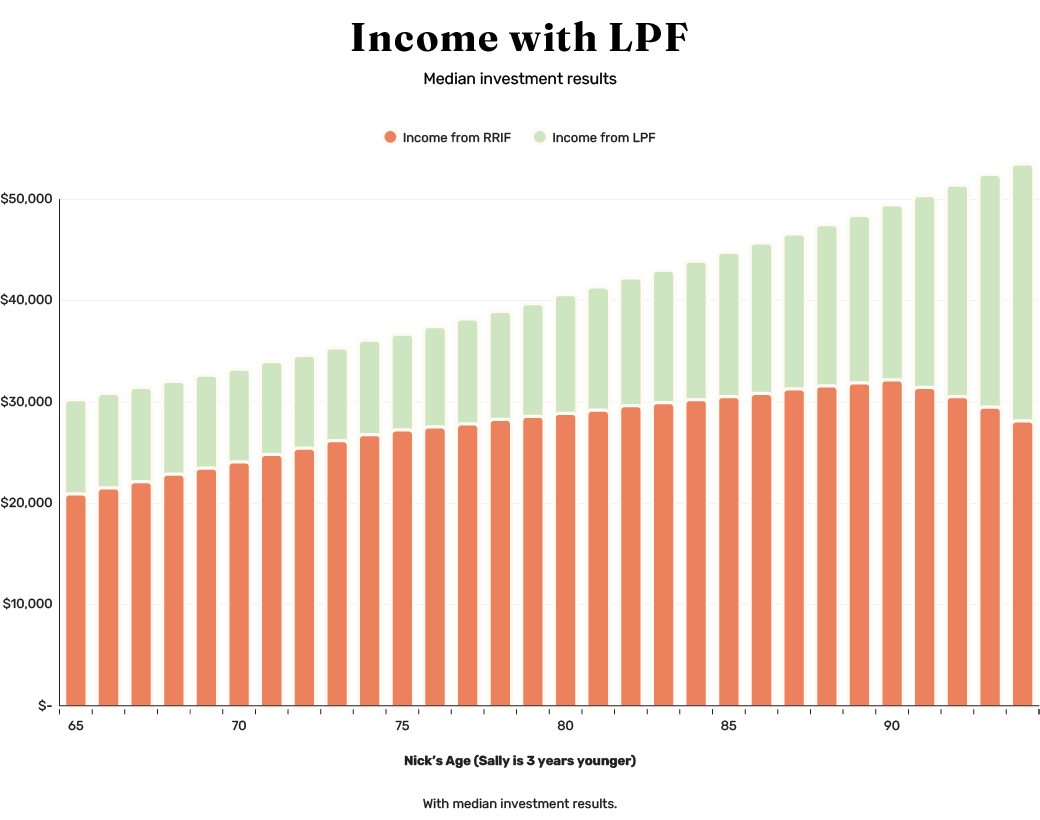

Mais les mérites du FPL deviennent clairs lorsque nous examinons un scénario d’investissement classique... Si Nick et Sally obtiennent des rendements médians à la fois dans leur FERR et dans le FPL plutôt que des rendements de 5 e percentile, ils peuvent continuer à recevoir leurs 24 000 $par année en paiements jusqu'à leur décès à 94 ans (plus les ajustements annuels pour l'inflation). Il leur resterait aussi plus d’un demi-million de dollars, ce qui est beaucoup plus que dans le cas de l’approche des rentes ou du FERR seulement.

Par ailleurs, ils pourraient initialement tirer un revenu annuel de 30 000 $ de leur FERR et du FPL combiné. Ce montant, plus les augmentations inflationnistes, pourrait demeurer inchangé jusqu’à l’âge de 94 ans et plus, si Nick vit aussi longtemps. Le graphique 3 le montre. Tout ce dont ils ont besoin, c’est d’obtenir un rendement médian de leurs investissements.

Voici maintenant l’argument décisif : il existe enfin une bonne réponse à la question « que faire si je meurs jeune »? Même si Nick décède avant de recevoir des paiements totaux de 150 000 $ (son placement initial) aux termes du FRRP, Sally pourrait racheter son placement pour combler la différence entre ce que Nick a reçu et son placement initial, ou racheter à la valeur liquidative courante de son placement (selon le moins élevé de ces montants).

En résumé, le fait de placer un quart de son FERR dans le fonds de pension Longévité offre presque autant de protection qu’une rente dans des conditions défavorables et est nettement préférable au fait de tout laisser dans un fonds équilibré type dans un FERR. Mais avec des rendements de placement médians, le FPL est nettement meilleur que l’option typique de FERR à fonds équilibré ou que l’option de rente. Avec le Fonds de pension de longévité, nous pourrons peut-être enfin mettre fin au casse-tête des rentes.

Frederick Vettese est un ancien actuaire en chef de Morneau Shepell et auteur de Retirement Income for Life. Il est également consultant pour Investissents Purpose. et membre de son comité consultatif sur la retraite. Toutes les opinions reflétées ici sont les siennes. Cet article est conçu à titre indicatif et ne devrait pas être considéré comme un conseil en placement – les scénarios ci-dessus sont des exemples généraux, n’ont pas été testés comme des données de rendement hypothétiques et ne tiennent pas compte des besoins particuliers des investisseurs. Pour un avis professionnel, consultez votre conseiller.

Le fonds de pension Longévité est gérée par Purpose. Des commissions, des commissions de suivi, des frais de gestion et des dépenses peuvent tous être associés au FPL. Lisez toujours le prospectus et parlez à votre conseiller avant d’investir. Les placements dans les fonds communs de placement ne sont pas garantis, et la valeur du FCS peut varier fréquemment. Les niveaux et la fréquence de distribution peuvent augmenter ou diminuer de temps en temps et ne sont pas garantis. Il est possible que le rendement passé ne se répète pas.

Le présent article contient des énoncés prospectifs (« énoncés prospectifs »). Les déclarations prospectives comprennent tout ce qui n’est pas des données historiques, y compris les rendements attendus, le taux d’inflation prévu, etc. FLS dépend d’événements ou de situations futurs, est assujettie à des risques et à des incertitudes et repose sur de nombreuses hypothèses. Les SLF ne sont pas des garanties de performances futures - les résultats peuvent différer matériellement de ceux présentés dans les SLF. Le lecteur est prié d’examiner attentivement les énoncés prospectifs et de ne pas s’y fier indûment. Purpose décline expressément toute intention ou obligation de mettre à jour ou de réviser les énoncés prospectifs, que ce soit à la lumière de nouveaux renseignements, d’événements futurs ou autrement.